|

|

| 全球Memory產業回顧與展望 |

|

【作者: 彭茂榮】 2000年12月01日 星期五

|

|

瀏覽人次:【9777】

2000年半導體產業高成長

2000年全球半導體產業呈現一片榮景,產值達2316億美元(Dataquest Oct.2000),相較於1999年的成長率高達37%~40%之間。從半導體應用面來看,資料處理以及通訊是產值最大的兩個類別,產值分別為1070億美元及590億美元,佔了整理半導體產值的72%。而消費性應用則是第三大應用類別,產值為320億美元。

就成長率來看,2000年全球半導體產業高成長率的推動力道,是需求面的倍速成長,不只是個人電腦的功勞,所有的應用類別(電腦、通訊、消費性電子等)電子產品設備之IC需求,比1999年成長33%以上。第二個推動力道是2000年電子產品市場穩定的成長率,達12%,比1999年10%略為高。第三個推動力道是由於2000年全球經濟面一片大好(圖一)。

其中特別值得一提的,是個人電腦(PC)和手機(Cellular phone)市場,強而有力的成長力道,2000年電腦銷售量成長率為17.4%,算是不錯的表現;而2000年個人電腦應用之半導體市場成長了13%,這是由於低價電腦的潮流和擷取網際網路資訊的需求所帶動。

另外手機在2000年的成長率更超過53%,而2000年手機相關應用之半導體市場成長了20%,隨著不斷增加的使用者,以及可攜式網際網路擷取潮流,將會是下一波手機用半導體市場成長的推動力道。總而言之,網際網路的興起與相關應用產品,在半導體市場中扮演著很重要的角色。

記憶體產業的重要性

記憶體產值總是佔半導體產值的20%~35%,(圖二)是半導體產值中之記憶體產值和非記憶體產值,而2000年預估記憶體產值可佔半導體產值的24.5%、2001年達29.1%、2002年達31.1%,因此記憶體產業在半導體中可以說是極具重要性的。

記憶體主要是用於電子系統產品之資料儲存或記憶程式之用,目前以MOS Memory製程成為記憶體製程的主流。記憶體依其功能和儲存資料的方式,基本上可分為揮發性(Volatile)記憶體,如DRAM和SRAM,以及非揮發性(Non-Volatile)記憶體,如ROM、EPROM、EEPROM和Flash記憶體。

其中動態隨機存取記憶體(Dynamic Random Access Memory,DRAM)產值佔記憶體產值約60%到70%之間,居前三大記憶體之冠(DRAM、SRAM、Flash),而Flash和SRAM各佔約10%到15%左右,排名第二和第三(圖三)。2000年揮發性記憶體(DRAM和SRAM)的產值和非揮發性記憶體的產值比已達3比1左右(圖四)。因此以下就DRAM、SRAM和Flash產業發展分別探討。

|

1999年全球前十大Memory廠商中(表一),排名前九大的廠商都有製造DRAM產品,有的更是以製造DRAM為主力,其中值得一提的是Intel是Flash記憶體及非揮發生記憶體的最大供應商,但只排名第十。由此可再次認知DRAM在Memory中的重要性。1999年全球前十大Memory廠商的市場佔有率達73.5%,未來前十大Memory廠商的市場佔有率有提高的趨勢。

2000年DRAM產值成長58%

DRAM產值在記憶體產值中是扮演舉足輕重的角色,DRAM產值佔整體記憶體產值的70%左右,比重非常地高。因此DRAM產業景氣好的時候,整體記憶體產業的產值也會被拉高,但在DRAM不景氣的時候,整體記憶體業也顯得低糜了,因此記憶體的產值波動受DRAM產值波動大大地影響。

另外,由於國內有許多半導體業者是從事於DRAM的製造生產,我國的DRAM產品產值佔IC產品產值比重50%以上,也相當地高,因此對於我國而言,DRAM產業的趨勢和動向是極度重要的。

韓國廠商Samsung和Hyundai實力堅強,市場佔有率分別高達20.7%、19.3%,分居第一和第二名、美國廠商Micron位居第三,市佔率14.4%、日本NEC位居第四,市佔率8.9%、德國廠商Infineon排名第五,市佔率達7.3%。全球前五大DRAM廠商的市場佔有率就高達70.5%,集中度很高,我國DRAM廠商茂矽(Mosel Vitelic)以600百萬美元擠身全球第9大DRAM廠商,市佔率達2.6%(表二)。

2000年第三季DRAM價格疲軟,第四季也沒有好轉。但實際上,DRAM產能不足將於近期發生,真正供不應求將開始,並且預期影響DRAM市場直到2001年。而供給短缺,將使交期延長,價格高漲。

2000年全球DRAM產值為365億美元,成長率達58%的成長(2000年的位元成長率高達70%、每百萬位元組的平均售價(ASP/Megabyte)略高於一美元。預測2001年及2002年全球DRAM產值達601億美元和765億美元,成長率分別為65%及27%,ASP/Megabyte為1.13美元及0.89美元。DRAM歷經1996~1998三年的負成長,1999~2001總算是一吐DRAM不景氣的悶氣了(圖五)。

長期來看,全球DRAM產能將於2003年供過於求,並且產值降至506億美元、2004年更降至478億美元。1999~2004年DRAM位元銷售量的年複合成長率(CAGR)為72%,ASP/Megabyte將於2003年大幅下降為0.33美元。

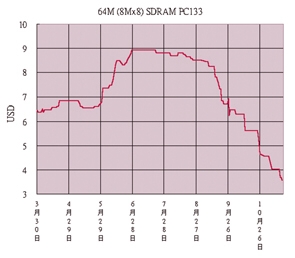

但目前的DRAM市場狀況到底是如何呢?為什麼DRAM價格如此慘跌?這是由於原本2000年上半年預期2000年下半年將會出現DRAM供不應求的狀況(1999年是如此),但2000年下半並未發生預期DRAM供不應求的狀況,DRAM價格並未在2000年下半年大幅上漲,反而下降,並且跌得很慘(圖六)。

| 《圖六 64M<8Mx8>SDRAM PC133平均價格走勢圖》 |

|

這不只是單單今年聖誕節效應刺激需求的效果趨於緩和而已、更加上許多PC OEM廠商在上半年預期下半年DRAM景氣的預期心理下,而不斷擴大DRAM庫存量、以及個人電腦的銷售狀況不如預期和每台電腦(電子產品)所使用的DRAM容量(Megabyte)成長緩慢的綜合結果。

當時PC OEM廠商在第二季時思考在DRAM低價的時候,多購買一點第三季要用到的DRAM?甚至於購買多於第三季所需用的DRAM量,以備第三季和第四季之需。但在第二季結束後,PC的銷售量並未如預期,因此第三季和第四季的PC銷售量必需向下修正,並且第三季每台電腦上用的DRAM量並未有巨大的成長,如此一來,DRAM庫存太多就成為PC OEM廠必需馬上面對的問題了。

聽起來2000年DRAM的位元成長是不理想的,但今年的DRAM產值成長率達58%,位元成長達70%,並且DRAM製造商會想辦法緩和調降DRAM的合約價。因此目前的DRAM市場狀況並不是代表DRAM景氣開始衰退,而是短暫的現象而已。

2000年SRAM產值成長35.5%

SRAM依產品技術可分成三類,非同步SRAM(Asynchronous SRAM)、同步SRAM(Synchronous SRAM)和特殊SRAM(Specialty SRAM)。其中特殊SRAM包括Pseudo、FIFO、Multiport、CAMs、Integrated cache、custom cache-tag和特殊應用SRAM(Application-specific SRAM)。如(圖七),非同步SRAM技術是主流,2000年產量佔整體SRAM的74%,其次是同步SRAM佔21%,特殊SRAM只佔5%。

未來非同步SRAM的產值和產量佔整體SRAM的比率將提升到64%及80%,其中最大的功巨就是應用於行動通訊裝置中的低功率SRAM(Low-Power SRAM),而同步SRAM中的前五大廠中都有供給伺服器和工作站用的高速cache SRAM(high-speed cache),未來將朝向高技術和高ASP的DDR SRAM(double-data-rate SRAM)。此外,Multiport和FIFO將是特殊SRAM中的兩大主流,其中IDT(Integrated Device Technology)是全球供應量最大的公司,1999年市佔率達55%。

2000年是SRAM美好的一年,全球SRAM產值達60億美元,繼1999年的高成長率19.7%,2000年全球SRAM產值成長率達28.7%(圖八)。未來幾年手機應用起飛,使得low-power SRAM需求大增,由於供不應求,2000年1Mb和4Mb low-power SRAM的平均售價(ASP)幾乎是1999年的兩倍。網路硬體廠商,對於各種架構的SRAM需求高,例如ZBT、NoB1和NtRam等架構,並且產品朝向高容量化和高頻寬化。

2000年全球SRAM銷售量達11.9億顆,達到歷年產量的高峰,但SRAM的銷售量將逐年降低,這是由於產品不斷往更高集積度發展和SoC整合趨勢的影響(圖五)。手機市場將帶動Low-power asynchronous SRAM需求,集積度從4Mb、8Mb至16Mb以上。網際網路的成長,推動資料網路硬體設計的成長,並往更高的頻寬成長,未來將是fast ZBT、Nobl和NtRams架構的天下。

隨著微處理器廠商於2000年進入0.18微米製程、2001年進入0.15微米製程、2003年進入0.13微米製程,而且自1998年開始,PC將L2 cache整合進CPU,1999年整合進CPU的L2 Cache將佔整體L2 cache的50%、2002年為90%。ASIC logic廠商目前新型設計之整合SRAM程度為60%,當未來SRAM的容量由2MB上升時,此比例也會上升。

未來SRAM主要應用於無線可攜式通訊和網路資料擷取方面。並且SRAM和其他晶片整合至單一晶片的趨勢會越來越明顯,這將侵蝕SRAM單獨晶片的市場。2000~2004年,對於SRAM市場最巨大的影響就是0.18~0.15製程技術的演進,這是引領SRAM走向SoC設計和與微處理器整合的重要製程技術。目前已整合2MB SRAM和Large-scale Logic。SRAM的MB需求量大體上將不斷增加,但因為SoC整合的衝擊,SRAM單獨元件的需求將會戲劇性的改變,modem、peripheral等傳統應用市場之SRAM將整合進DSP晶片、ASIC。

1999年全球前十大SRAM廠商中(表三),韓國三星排名第一,是全球DRAM和SRAM的最大供應商。IDT在特殊SRAM的市場佔有率很高,其中以vast FIFO和multi-port的營收最大。1999年全球前十大SRAM廠商的市場佔有率達86.7%,往9成邁進。

2000年Flash產值成長45%

Flash市場,帶著1999年的喜悅,2000年全球Flash產值將達66億美元,成長率為45%,繼1999年83%的成長高峰,未來Flash的成長率將趨緩。2000年全球Flash產量達1.7億顆,成長率為40%,繼1999年63.8%的成長高峰,未來Flash顆數的成長率也將趨緩(圖九)。

在消費性電子產品的強烈需求之下,Flash需求市場也快速成長;其中熱門電子產品如手機(Cell phone)、數位相機(digital still camera)、視訊轉換器(set-top boxes)、Internet audio和可攜式電腦(handheld computing)等。2000年市場對Flash的需求成長速度比Flash廠商產能增加的速度還快。從4Mb到64Mb的Flash都有缺貨的狀況,產品交期也不斷延長,全球Flash產能不足的現象預期會持續至2002年。

在這樣的市場條件下,許多OEM廠商,紛紛和Flash供應商進行多年Flash供給合約。今年1月,韓國Samsung和美國AMD兩家廠商簽定3年供給Flash合約,其中AMD將供應Flash記憶體給Samsung的CDMA手機使用。今年2月,Intel和Ericsson也同樣簽定Flash供給合約。今年3月,AMD和Cisco System簽定合約,AMD將供應Cisco之網路系統產品之Flash需求(含資料和程式碼儲存)。

新興的消費性電子產品,將會帶動Flash的復甦趨勢,手機仍然是未來一兩年最熱的產品,全球手機市場的爆發性成長,帶動了Flash史無前例的銷售成績。而數位相機、和其他可攜式及網際網路相關應用產品,未來也必定帶動大量的Flash需求,並且趨使Flash產品往更高集積度發展。

以下就Flash的熱門應用產品來說明(圖十):

Cell Phone

手機帶動Flash大幅成長。2000年Flash應用在手機上的產值就達16.5億美元,佔了25%的比例,到了2004年達33.6億美元,佔有率下降為20%。其他應用產品將不斷瓜分Flash應用在手機上的佔有率。

PC

BIOS應用佔Flash產值的13%(2000)。但未來將會有整合進PC晶片組內的趨勢而降低比率。

Datacommunications

包括路由器(Router)、交換式集線器(Hub switch)、數據機(modem)。雖然產值從2000年的14.2億美元到2004年的23.5億美元,但此應用類別使用Flash的產值佔整個產值的比例會逐年漸低。

Set-Top-Boxes

2000年Set-Top-Boxes應用佔Flash產值的10.5%,產值達6.94億美元,2004年增加為14%,產值達23.5億美元。

Digital Cameras

包括數位相機(digital still camera)和攝錄像機(camcorder)。2000年此應用佔Flash產值的4.5%,產值達2.98億美元,2000年增加為13%,產值達21.8億美元。

1980年代,美國是最大的Flash需求市場,PC BIOS曾在過去帶動Flash的需求,現在的推動力道已經是消費性電子產品了,並且Flash市場快速地從美國外移至全球各地。台灣佔有超過半數以上的主機板製造產能,日本是主要的數位相機及手機製造中心,韓國也逐漸成為消費性電子產品的製造中心。由於韓國、台灣以及中國大陸的興起,亞太地區將在2004年成長最大的Flash市場,市場佔有率達30.8%,但基本上亞太、日本、歐洲、美國四大Flash市場的佔有率還算平均(圖十一)。

1999年全球前十大Flash廠商中(表四),Intel是Flash記憶體及非揮發生記憶體的最大供應商,AMD排名第二,並且和Fujitsu聯盟,共享製造產能,而Intel和Sharp是另一聯盟勢力。前五大Flash廠商主要都是製造NOR型Flash為主,因為NOR型Flash具有較快速且穩定的特性。前十大Memory廠商的市場佔有率達85.3%。

我國記憶體廠商經營策略

台灣的DRAM業者,在投資能力、生產管理能力、產能規模及企圖心上都佔有優勢,具有量產規模優勢,因此未來幾年DRAM景氣大好的時期,台灣DRAM業者仍能在DRAM市場上獲利,但在製程技術、高集積度和高速化產品的研發能力以及海外生產據點的佈局上具有劣勢。

因此長期來看,台灣業者在DRAM產業中要能與國外大廠競爭,不只是產能的問題,而是如何具有研發DRAM的底子並加以生根,除了自行研發建立優秀的研發團隊之外,還可以藉由技術移轉、技術合作、策略聯盟等方式取得國外廠商的技術,建立學習和內化的模式。

除此之外,DRAM產業本身就是一個產值波動巨大的產業,風險相對提高,使得產業競爭加劇的威脅,國內業者要利用國外大廠產能外包的機會,在技術上逐漸拉近國外大廠才是。面臨未來必然來到的DRAM不景氣,也將是國內DRAM業者的另一大考驗,現階段國內DRAM業者應立足於量產規模的優勢,並利用機會拉近國外大廠的製程技術,在未來加碼投資研發技術和利基產品的開發,以因應DRAM不景氣時,產能可用來生產非DRAM產品及進行製程微縮,提高競爭力。

長期來看,為避免企業受到DRAM景氣劇烈波動影響,並減少其衝擊,國內DR AM大廠均以降低DRAM產品比重為原則方向。DRAM產值的波動性太大,對一個成長型的公司而言,若不是具有非常彈性的調整空間和實力,目前並不是一個良好的長期經營策略。因此策略轉型、降低DRAM比重、加強非DRAM產品開發、已經成為國內各家DRAM業者的經營趨勢。例如切入手機用的SRAM、消費性電子的快閃記憶體,晶圓代工產品等,若涵蓋各電子領域之產品,勢必可降低受到DRAM景氣波動的衝擊程度,為公司長期發展奠定良好的發展基礎。

|